RÉSUMÉ VIDÉO

Au-delà de l'Ordinaire : Les Parts de GP et le Pouvoir des Étapes

Salut les explorateurs financiers !

Tu en as marre de rater ces opportunités exclusives pendant que les gros poissons les dévorent comme un buffet ?

Tu as déjà eu l’impression d’être à l’extérieur de la boîte de nuit la plus branchée de la ville, et qu’ils ne veulent tout simplement pas te laisser entrer ?

Eh bien, devine quoi ? Tu viens de tomber sur la recette secrète pour devenir un VIP dans le monde de la finance, et c’est encore plus savoureux que ton steak préféré

Imagine être celui qui non seulement goûte à ces profits alléchants

Je parle de faire des mouvements qui rendent les magnats de la finance verts de jalousie

Tout ce dont tu as besoin, c’est de la bonne recette

Prêt à plonger dans le monde des Parts de GP ?

Restez à l’écoute, les amis. Ce n’est pas votre cours de finance ordinaire ; c’est un laissez-passer exclusif en coulisses !

Ouvrons ces portes et saisissons ces opportunités ensemble.

#PartsDeGP #DébloquerLeSuccès #MagnatsDeLaFinance #DiversifieTonJeu

CONTENU COMPLET

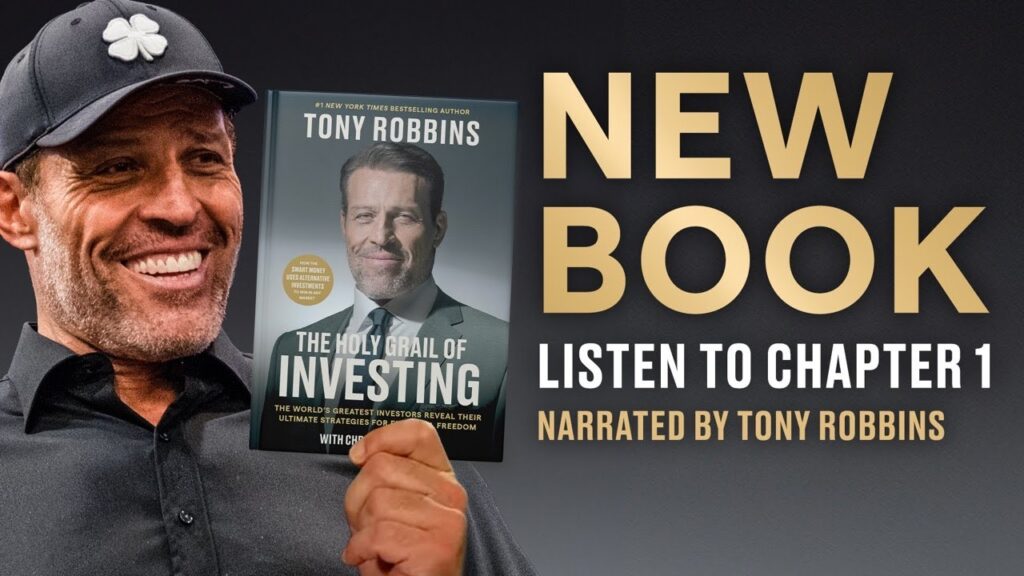

Étape 1: Introduction et Aperçu du Livre

Description :

Cette étape offre une introduction au prochain livre de l’auteur intitulé “Le Saint Graal de l’Investissement” et en décrit l’importance.

Mise en œuvre :

- Comprendre que le livre fait partie de la trilogie de l’auteur sur les finances personnelles.

- Reconnaître l’accent mis sur les investissements alternatifs tels que le capital-investissement, l’immobilier, le capital-risque et le crédit privé.

- Apprendre la possibilité d’accéder aux stratégies utilisées par des gestionnaires d’actifs à succès.

Détails Spécifiques :

- Le livre est le troisième volet d’une trilogie sur les finances personnelles de l’auteur.

- Il explore les stratégies et les principes d’investissement alternatifs.

- Promet des perspectives de gestionnaires d’actifs à succès avec un historique de rendements composés de plus de 20%.

- Encourage la précommande du livre pour un cadeau spécial.

Étape 2: Précommandez le Livre

Description :

Cette étape encourage le public à précommander le livre pour accéder aux informations précieuses et aux offres spéciales.

Mise en œuvre :

- Visitez le site web de l’auteur, “theholygrailofinvesting.com.”

- Passez une précommande pour le livre via votre détaillant en ligne préféré.

Détails Spécifiques :

- La date de sortie du livre est le 13 février.

- La précommande offre l’accès à la série vidéo en sept parties de l’auteur sur la maîtrise des affaires.

- Vous devez fournir une preuve d’achat sur le site web pour réclamer le cadeau spécial.

Étape 3: Considérez la Lecture des Livres Précédents

Description :

Cette étape recommande la lecture des livres précédents de l’auteur, “Money: Master the Game” et “Unshakeable”, pour obtenir d’autres insights financiers.

Mise en œuvre :

- Trouvez et obtenez des exemplaires des livres précédents de l’auteur.

- Lisez “Money: Master the Game” et “Unshakeable” pour des connaissances financières supplémentaires.

Détails Spécifiques :

- Les livres précédents de l’auteur ont connu du succès et offrent des conseils financiers précieux.

Étape 4: Principes Clés de l’Investissement Réussi

Description :

Cette étape décrit les principes fondamentaux partagés par les investisseurs à succès, tels qu’extrapolés des interviews avec des experts financiers.

Mise en œuvre :

- Comprendre l’importance de ne pas perdre d’argent comme premier principe.

- Accentuer la règle de Warren Buffett : “La règle numéro un de l’investissement est de ne pas perdre d’argent ; la règle numéro deux est de voir la règle numéro un.”

- Reconnaître l’importance d’éviter les pertes importantes, car il faut un retour beaucoup plus important pour s’en remettre.

Détails Spécifiques :

- Perdre 50% sur un investissement nécessite un retour de 100% juste pour revenir à l’équilibre.

- Les investisseurs à succès reconnaissent l’inévitabilité des pertes et gèrent le risque en conséquence.

- Évitez de vous étendre et de risquer trop sur un seul investissement.

Étape 5: Allocation d’Actifs – Principe Fondamental

Description :

Cette étape met en évidence le principe fondamental de l’allocation d’actifs et son rôle crucial dans le succès de l’investissement.

Mise en œuvre :

- Comprendre que l’allocation d’actifs représente 90% du succès de l’investissement.

- Apprendre de l’approche des particuliers ultra-riches et des investisseurs institutionnels en matière d’allocation d’actifs.

- Reconnaître que les investisseurs à succès répartissent leurs actifs entre différents types d’investissement avec des ratios risque-rendement variés.

Détails Spécifiques :

- L’allocation d’actifs implique la diversification des investissements à travers différentes classes d’actifs.

- L’approche de l’allocation d’actifs diffère considérablement entre les investisseurs typiques et les investisseurs institutionnels.

- La diversification aide à atténuer le risque et à optimiser les rendements.

Étape 6: Recherchez des Opportunités à Risque-Rendement Asymétrique

Description :

Cette étape discute du concept de recherche d’opportunités présentant un profil risque-rendement asymétrique, une stratégie utilisée par les investisseurs à succès.

Mise en œuvre :

- Comprendre le concept de risque-rendement asymétrique, où les récompenses potentielles dépassent largement les risques à la baisse.

- Apprendre des investisseurs comme Paul Tudor Jones, qui visent un ratio risque-rendement de 5 pour 1 dans leurs transactions.

- Appliquer cette stratégie en recherchant des investissements où le gain potentiel est significativement plus élevé que la perte potentielle.

Détails Spécifiques :

- Les opportunités de risque-rendement asymétrique visent à maximiser les gains tout en minimisant les pertes.

- Le ratio risque-rendement de 5 pour 1 signifie risquer un dollar pour potentiellement en gagner cinq.

- Cette stratégie permet de se tromper plus de fois que de réussir et d’atteindre quand même le succès.

Étape 7: Diversifiez Vos Investissements

Description :

Cette étape met l’accent sur l’importance de la diversification en possédant une grande variété de types d’investissement.

Mise en œuvre :

- Reconnaître le principe de la diversification comme une stratégie fondamentale en matière d’investissement.

- Viser à posséder une large gamme de types d’investissement, y compris des actions, des obligations, de l’immobilier, du capital-investissement, du crédit privé, et plus encore.

Détails Spécifiques :

- La diversification aide à répartir le risque et à réduire l’exposition aux fluctuations de toute classe d’actifs unique.

- La détention d’un mélange d’investissements différents peut améliorer la stabilité globale du portefeuille.

Étape 8: Au-delà des Principes de Base

Description :

Cette étape reconnaît que le public peut avoir une base financière solide et explore le potentiel d’autres stratégies d’investissement.

Mise en œuvre :

- Reconnaître que vous pouvez avoir accumulé suffisamment de connaissances financières pour aller au-delà des principes d’investissement de base.

- Comprendre que les investissements alternatifs ont généré des rendements significatifs pour les investisseurs avisés.

Détails Spécifiques :

- Le livre suggère que vous ou vos clients pouvez être en mesure d’explorer des stratégies d’investissement supplémentaires au-delà des bases.

Étape 9: Exemples de Rendements d’Investissements Alternatifs

Description :

Cette étape fournit des exemples de surperformance des investissements alternatifs par rapport aux actifs traditionnels tels que le S&P 500 et les obligations.

Mise en œuvre :

- Apprenez sur la surperformance du capital-investissement par rapport au S&P 500 entre 1986 et 2022.

- Comprenez que le crédit privé et les obligations alternatives ont généré des rendements en revenu plus élevés que les obligations traditionnelles.

Détails Spécifiques :

- Le capital-investissement a surperformé le S&P 500 de plus de cinq points de pourcentage annuellement, se composant à un rendement 50% plus élevé chaque année.

- Les investissements alternatifs sont considérés comme des moteurs de diversification et de croissance accélérée, utilisés par des investisseurs expérimentés.

Étape 10: Entretiens avec des Gestionnaires d’Investissements Alternatifs à Succès

Description :

Cette étape introduit l’idée d’interviewer 13 gestionnaires d’investissements alternatifs à succès ayant réalisé des rendements composés extraordinaires.

Mise en œuvre :

- Comprenez que le livre comprend des entretiens avec 13 gestionnaires d’investissements alternatifs ayant réalisé des rendements exceptionnels.

- Reconnaissez la rareté des rendements dépassant 20% composés pendant des décennies.

Détails Spécifiques :

- Le livre présentera des entretiens avec des figures renommées telles que Robert F. Smith, Bill Ford, Venod Khosla, Michael B. Kim et David Sacks.

- Ces gestionnaires ont généré des rendements et un succès exceptionnels dans leurs domaines respectifs.

Étape 11: Introduction aux Maîtres de la Finance

Description :

Cette étape introduit le concept de maîtres de la finance, des individus qui jouent au plus haut niveau du jeu financier avec un accès et des performances uniques.

Mise en œuvre :

- Comprenez que les maîtres de la finance ont accès à des investissements et des réseaux uniques.

- Reconnaissez qu’ils ont tendance à performer même en période économique difficile.

Détails Spécifiques :

- Les maîtres de la finance ont accès à des investissements que la plupart des gens ne rencontrent jamais.

- Leur capacité à prospérer pendant les périodes économiques difficiles les distingue.

Étape 12: Succès de Ray Dalio et de Bridgewater

Description :

Cette étape met en lumière Ray Dalio et Bridgewater, en montrant leur remarquable historique et le principe de diversification.

Mise en œuvre :

- Apprenez à connaître Ray Dalio, le fondateur de Bridgewater, et son statut de plus grand fonds spéculatif au monde.

- Comprenez la performance impressionnante de Bridgewater aussi bien en période favorable que défavorable.

Détails Spécifiques :

- Bridgewater a prédit et profité de la Grande Récession en 2008 lorsque le marché a connu une baisse significative.

- Le fonds Pure Alpha de Bridgewater a enregistré une moyenne de plus de 11 % par an depuis 1991.

Étape 13: Le Graal de l’Investissement

Description :

Cette étape introduit le concept du “Graal de l’investissement”, une stratégie axée sur la diversification.

Mise en œuvre :

- Apprenez que le “Graal de l’investissement” est une stratégie qui met l’accent sur la diversification.

- Reconnaissez qu’il est considéré comme une approche simple mais profonde de l’investissement.

Détails Spécifiques :

- La stratégie est conçue pour maximiser les récompenses et minimiser les risques.

- La diversification est un principe fondamental, inspiré de la stratégie d’investissement de Ray Dalio.

Étape 14: Diversification Traditionnelle et Corrélation

Description :

Cette étape traite de la diversification traditionnelle et du concept de corrélation entre différents types d’investissements.

Mise en œuvre :

- Comprenez que les portefeuilles traditionnels visent à réduire les risques et à maximiser le potentiel de hausse grâce à la diversification.

- Apprenez le concept de corrélation, qui mesure comment les investissements évoluent ensemble.

Détails Spécifiques :

- Les portefeuilles traditionnels diversifient souvent en détenant un mélange d’actifs pour répartir les risques.

- La corrélation peut changer avec le temps, affectant l’efficacité de la diversification.

Étape 15: Défis liés à la Corrélation

Description :

Cette étape aborde les défis liés à la corrélation, où des actifs traditionnellement non corrélés peuvent devenir corrélés de manière inattendue.

Mise en œuvre :

Reconnaissez que des actifs non corrélés comme les actions et les obligations ne fournissent pas toujours la diversification attendue.

- Soyez conscient du caractère changeant des corrélations, qui peut influencer les stratégies de diversification.

Détails Spécifiques :

- Dans certaines situations, des actifs précédemment non corrélés peuvent évoluer dans la même direction, réduisant les avantages de la diversification.

- Les changements macroéconomiques, tels qu’une inflation plus élevée et l’incertitude, peuvent influencer les corrélations.

Étape 16: Défis pour Obtenir la Diversification

Description :

Cette étape discute des défis pour obtenir la diversification, où des actifs traditionnels comme les actions et l’immobilier peuvent ne pas fournir la non-corrélation attendue.

Mise en œuvre :

- Comprenez que certaines classes d’actifs, comme les REITs cotés en bourse, peuvent avoir une forte corrélation positive avec les actions.

- Reconnaissez que certains actifs, comme la cryptomonnaie, n’ont pas prouvé leur efficacité en tant que couverture contre la volatilité du marché.

Détails Spécifiques :

- Même l’immobilier (via les REITs) et les cryptomonnaies ont montré une corrélation avec les actions traditionnelles, réduisant potentiellement les avantages de la diversification.

- L’imprévisibilité des corrélations peut rendre difficile l’obtention d’une véritable diversification.

Étape 17: Défis de la Diversification Traditionnelle

Description :

Cette étape met en lumière les limites des stratégies traditionnelles de diversification, où les investisseurs peuvent ajouter involontairement des investissements positivement corrélés.

Mise en œuvre :

- Apprenez que de nombreuses stratégies traditionnelles de diversification impliquent d’ajouter plus d’investissements positivement corrélés.

- Comprenez que certains investisseurs peuvent ne pas obtenir la diversification et la gestion des risques attendues.

Détails Spécifiques :

- Les investisseurs pourraient croire qu’ils diversifient leurs portefeuilles, mais en réalité, ils pourraient augmenter la corrélation et le risque.

- Les Américains plus âgés, en particulier, se tournent vers des portefeuilles entièrement composés d’actions, abandonnant la diversification traditionnelle.

Étape 18: Le Graal de l’Investissement – Stratégie de Diversification

Description :

Cette étape introduit le concept du “Graal de l’investissement”, un portefeuille de 8 à 12 investissements non corrélés conçus pour réduire les risques sans sacrifier les rendements.

Mise en œuvre :

- Comprenez que la stratégie du Graal implique la création d’un portefeuille avec des investissements non corrélés.

- Reconnaissez que cette stratégie peut réduire considérablement le risque tout en maintenant un potentiel de hausse.

Détails Spécifiques :

- Le principe de Ray Dalio est de construire un portefeuille rempli de flux de rendement de haute qualité qui se compensent mutuellement, offrant des rendements constants et fiables.

- Accéder à une large gamme d’investissements non corrélés est le principal défi.

Étape 19: Le Guide des Milliardaires

Description :

Cette étape explique l’objectif du livre “Le Guide des Milliardaires” et comment il aborde le défi d’accéder à des investissements non corrélés.

Mise en œuvre :

- Apprenez que le livre vise à fournir des idées pour atteindre le Graal de l’investissement.

- Comprenez que l’auteur a développé un portefeuille diversifié, comprenant de l’immobilier privé, du capital-investissement, du crédit privé et du capital-risque.

Détails Spécifiques :

- Le livre vise à offrir des stratégies et des idées pour créer un portefeuille diversifié avec des investissements non corrélés.

- L’auteur a mis en œuvre avec succès cette approche dans son propre portefeuille.

Étape 20: Statut d’Investisseur Agréé

Description :

Cette étape discute du concept d’investisseurs agréés et de la manière dont on peut obtenir ce statut avec un seuil spécifique de valeur nette et de revenu.

Mise en œuvre :

- Comprenez que la SEC désigne les individus comme investisseurs agréés selon des critères spécifiques : 200 000 $ de revenu annuel ou une valeur nette d’un million de dollars (hors résidence principale).

- Reconnaissez que le statut d’investisseur agréé permet d’accéder à certains investissements alternatifs.

Détails Spécifiques :

- La législation peut permettre aux individus de passer un test pour devenir agréés, indépendamment de la valeur nette (plus de détails à ce sujet

plus tard dans le chapitre).

Étape 21: Statut de l’Acheteur Qualifié

Description :

Cette étape introduit le concept de “statut d’acheteur qualifié”, qui nécessite un niveau plus élevé d’investissements totaux.

Mise en œuvre :

- Apprenez qu’un statut d’acheteur qualifié est atteint lorsqu’un individu possède 5 millions de dollars d’investissements totaux.

- Comprenez que ce statut permet d’accéder à un éventail plus large d’investissements alternatifs.

Détails Spécifiques :

- Devenir un acheteur qualifié donne accès à un univers plus vaste d’investissements alternatifs, mais l’accès peut encore être difficile.

Étape 22: Défis d’Accès pour les Investisseurs Individuels

Description :

Cette étape aborde les défis auxquels les investisseurs individuels sont confrontés pour accéder à certains investissements alternatifs.

Mise en œuvre :

- Reconnaissez que les plus grandes institutions et fonds ont souvent un accès prioritaire, laissant aux investisseurs individuels des opportunités limitées.

- Comprenez que la demande pour les investissements alternatifs peut dépasser l’offre, rendant difficile pour les individus d’investir.

Détails Spécifiques :

- L’accès à certains investissements exclusifs peut être difficile pour les investisseurs individuels en raison de la demande écrasante des institutions.

- L’exemple d’une allocation de seulement 250 000 dollars à un fonds phare de capital-investissement illustre ce défi.

Étape 23: Croissance des Investissements Alternatifs

Description :

Cette étape met en évidence la croissance significative du marché des investissements alternatifs, en particulier dans le capital-investissement, l’immobilier privé et le crédit privé.

Mise en œuvre :

- Apprenez que les actifs en capital-investissement sont passés de 1 billion de dollars à plus de 6 billions de dollars, avec des projections pour atteindre 14 billions de dollars d’ici 2025.

- Comprenez que l’argent intelligent se réalloue des actions publiques aux investissements alternatifs.

Détails Spécifiques :

- Le capital-investissement a connu une croissance exponentielle, ce qui indique un changement dans les stratégies d’investissement parmi les investisseurs fortunés et les institutions.

- Le rapport de KKR montre que les familles ultra-riches ont près de 46% de leurs actifs dans des investissements alternatifs.

Étape 24: Transition vers les Investissements Alternatifs

Description :

Cette étape discute de la transition significative vers les investissements alternatifs, en particulier le capital-investissement, parmi les riches.

Mise en œuvre :

- Comprenez que les investissements alternatifs, en particulier le capital-investissement, sont devenus un élément central des portefeuilles des investisseurs fortunés.

- Notez les pourcentages d’allocation : 52% en capital-investissement, 25% en immobilier privé et 23% en fonds de couverture pour ces groupes.

Détails Spécifiques :

- Le capital-investissement a constamment surpassé les marchés publics au fil des ans, avec un rendement annuel moyen de 14,28% contre 9,24% pour le S&P 500 entre 1986 et 2022.

Étape 25: Comparaison entre le Capital-Investissement et les Actions Publiques

Description :

Cette étape propose une comparaison entre le capital-investissement et les actions publiques en termes de performance et de résilience pendant les baisses de marché.

Mise en œuvre :

- Référez-vous au graphique inclus intitulé “Performance du Capital-Investissement vs. des Actions Publiques” pour visualiser la différence de rendement.

- Comprenez que le capital-investissement a historiquement connu des baisses moins importantes et des récupérations plus rapides que les actions publiques pendant les baisses de marché.

Détails Spécifiques :

- La résilience du capital-investissement est évidente dans sa performance lors de grandes baisses de marché, telles que l’éclatement de la bulle Internet en 2001, la Grande Récession en 2008 et la pandémie de COVID-19 en 2020.

- Les rendements supérieurs du capital-investissement ont contribué à sa popularité croissante parmi les investisseurs.

Étape 26: Raisons de la Transition vers les Investissements Privés

Description :

Cette étape explique les raisons de la préférence croissante pour les investissements privés par rapport aux actions publiques.

Mise en œuvre :

- Reconnaissez que les entreprises privées peuvent accéder au capital sans les complexités et les réglementations de l’entrée en bourse.

- Comprenez que le nombre d’entreprises cotées en bourse a considérablement diminué, tandis que les entreprises privées offrent davantage de possibilités de croissance et d’innovation.

Détails Spécifiques :

- La baisse du nombre d’entreprises cotées en bourse aux États-Unis et l’augmentation du nombre d’entreprises privées ont contribué à la transition vers les investissements privés.

- Le capital-investissement offre un ensemble d’opportunités plus vaste pour les investisseurs, de nombreuses entreprises privées connaissant une croissance et une innovation.

Étape 27: Valeur Totale des Participations en Capital-Investissement

Description :

Cette étape met en évidence la valeur significative des entreprises détenues par des fonds de capital-investissement par rapport aux actions cotées en bourse.

Mise en œuvre :

- Apprenez que la valeur totale des entreprises détenues par des fonds de capital-investissement est quatre fois supérieure à celle des actions cotées en bourse.

- Comprenez que les actions publiques et privées ont chacune leur rôle dans un portefeuille diversifié.

Détails Spécifiques :

- Le capital-investissement détient une part importante de la valeur totale des entreprises, soulignant son importance dans le paysage des investissements.

- Les actions publiques et privées se complètent mutuellement et remplissent des rôles différents dans le portefeuille d’un investisseur.

Étape 28: Démocratisation des Investissements Privés

Description :

Cette étape discute de la démocratisation des investissements privés et du potentiel pour les investisseurs moyens d’accéder à des investissements alternatifs de haute qualité.

Mise en œuvre :

- Comprenez que les réglementations sont assouplies, permettant potentiellement aux investisseurs moyens d’investir sur les marchés privés via leurs plans 401K.

- Reconnaissez qu’un projet de loi bipartite a été adopté à la Chambre des représentants pour élargir les critères d’investisseur accrédité.

Détails Spécifiques :

- La législation vise à permettre à plus de personnes de devenir des investisseurs accrédités en passant un test, quel que soit leur patrimoine net.

- La démocratisation potentielle des investissements alternatifs peut ouvrir des portes aux personnes intelligentes et comprenant les risques, même si elles ne répondent pas aux critères traditionnels de richesse.

Étape 29: Participer au Changement de Paradigme

Description :

Cette étape discute d’une percée dans la participation au changement vers les investissements alternatifs en devenant un associé général (GP) dans une société de gestion d’actifs.

Mise en œuvre :

- Explorez la possibilité de devenir un associé général (GP) dans une société de gestion d’actifs, qui gère les investissements sous-jacents.

- Reconnaissez qu’être propriétaire d’une partie du GP peut offrir l’opportunité de travailler aux côtés de magnats de la finance et de partager le succès.

Détails Spécifiques :

- Être propriétaire d’une partie du GP est connu sous le nom de Parts de GP et a gagné en popularité parmi les investisseurs institutionnels comme moyen de devenir partenaire dans des sociétés qui gèrent des richesses significatives.

Étape 30: Avantages des Parts de GP

Description :

Cette étape met en évidence les avantages des Parts de GP et de devenir un associé général dans une société de gestion d’actifs.

Mise en œuvre :

- Comprenez que les Parts de GP offrent la possibilité de posséder une partie de la société qui gère les investissements, semblable aux magnats de la finance.

- Envisagez les récompenses financières potentielles et les avantages du partenariat des Parts de GP.

Détails Spécifiques :

- Beaucoup des individus les plus riches du monde sont devenus milliardaires en possédant leurs propres sociétés de gestion d’actifs en tant qu’associés généraux.

- La détention de Parts de GP peut fournir un accès à une part des bénéfices et du succès de la société, ce qui en fait une opportunité d’investissement attrayante.

Étape 31: Comprendre les Frais de Private Equity

Description :

Dans cette étape, nous allons décomposer la structure des frais associés aux sociétés de private equity et comment elles génèrent des revenus.

Mise en œuvre :

- Les sociétés de private equity facturent des frais à leurs investisseurs, appelés partenaires limités (LP).

- Les LP paient deux types de frais au Général Partner (GP) qui gère les fonds.

- Le premier frais est un frais de gestion, qui est généralement d’environ 2% par an. Ce frais est calculé sur tout l’argent investi par les LP.

- Le deuxième frais est la commission de performance ou participation aux bénéfices. Elle représente 20% des bénéfices générés par le fonds d’investissement lorsqu’il performe bien.

Détails spécifiques :

- Les LP sont des investisseurs dans les fonds de private equity et fournissent du capital au GP pour investissement.

- Le frais de gestion est un pourcentage fixe (généralement 2%) du capital total investi, fournissant une source de revenus prévisible pour le GP.

- La commission de performance ou la participation aux bénéfices est un pourcentage (généralement 20%) des bénéfices réalisés par le fonds, incitant le GP à générer des rendements positifs pour les LP.

- Les sociétés de private equity peuvent devenir des machines à construire de la richesse lucratives pour leurs fondateurs et propriétaires grâce à la combinaison des frais de gestion et de la participation aux bénéfices.

Étape 32: Avantages d’être un Général Partner (GP)

Description :

Cette étape décrit les avantages d’être un GP dans une société de private equity, notamment les flux de trésorerie, la diversification et les profits potentiels.

Mise en œuvre :

- Les GPs dans les sociétés de private equity bénéficient de flux de trésorerie prévisibles grâce aux frais de gestion. Ces frais fournissent un revenu régulier, généralement de 2% par an, basé sur le capital investi total.

- L’horizon à long terme est un avantage significatif. Les LP acceptent souvent de bloquer leurs investissements pendant 5 à 10 ans, assurant ainsi des revenus de frais de gestion constants pour le GP tout au long de cette période.

- Les GPs reçoivent également une partie des profits (participation aux bénéfices) lorsque le fonds performe bien, généralement 20%.

- Le bénéfice de diversification se manifeste car les sociétés de private equity gèrent plusieurs fonds, chacun avec son propre portefeuille d’investissements dans diverses industries, géographies et stades de croissance.

Détails spécifiques :

- Les flux de trésorerie provenant des frais de gestion ne sont pas soumis à la volatilité du marché et sont contractuels, offrant une stabilité financière pour le GP.

- Les périodes de blocage prolongées pour les LP signifient un revenu de frais de gestion prévisible et sécurisé pour les GPs.

- La diversification est obtenue grâce à la gestion de nombreux fonds avec des profils d’investissement variés, réduisant ainsi le risque pour le GP.

- Les GPs peuvent également bénéficier d’un retour multiplié sur les profits ou les capitaux propres si la société est introduite en bourse ou vendue à une entreprise plus importante.

Étape 33: Le Rôle des Gestionnaires d’Actifs Privés

Description :

Cette étape explique le rôle des gestionnaires d’actifs privés et comment ils créent de la valeur pour les investisseurs.

Mise en œuvre :

- Les gestionnaires d’actifs privés gèrent plusieurs fonds au nom des investisseurs ou des LP.

- Les investisseurs acceptent souvent de bloquer leurs investissements pendant des périodes plus longues, donnant ainsi aux gestionnaires le temps de prendre des décisions éclairées.

- Les gestionnaires perçoivent un frais de gestion (généralement 2% par an) basé sur le capital total sous gestion.

Détails spécifiques :

- L’objectif des gestionnaires d’actifs privés est de prendre des décisions d’investissement éclairées au nom des LP, visant des rendements importants.

- Les dispositions de blocage convenues par les LP fournissent aux gestionnaires des revenus de frais de gestion prévisibles et contractuellement sécurisés.

- Augmenter le montant d’argent géré entraîne une augmentation des revenus de frais de gestion pour le propriétaire de la société.

Étape 34: Avantages de Posséder une Partie d’une Société de Gestion d’Actifs

Description :

Cette étape explore les avantages de posséder une participation dans une société de gestion d’actifs.

Mise en œuvre :

- Les propriétaires de sociétés de gestion d’actifs, y compris les GPs, bénéficient d’une diversification considérable.

- La diversification résulte de la gestion de nombreux fonds, chacun ayant des profils d’investissement uniques, répartis sur différents cycles de marché et industries.

- En cas d’int

roduction en bourse de la société ou de sa vente à une entité plus importante, les propriétaires reçoivent un retour multiplié sur les profits ou les capitaux propres.

Détails spécifiques :

- La diversification est obtenue grâce à la gestion de divers fonds avec différentes dates de début, portefeuilles d’investissement et exposition au marché.

- Posséder une partie de la société de gestion d’actifs donne accès à une diversification à un niveau élevé, ce qui est souhaitable pour un portefeuille d’investissement.

- L’introduction en bourse ou la vente peut entraîner un gain financier substantiel pour les propriétaires.

Étape 35: Impressionnantes Opportunités d’Investissement

Description :

Cette étape met l’accent sur la large gamme d’opportunités d’investissement offertes par Cass Investments et leur impressionnant bilan.

Mise en œuvre :

- Cass Investments offre une gamme diversifiée d’opportunités d’investissement, notamment la vente à découvert de prêts hypothécaires à risque lors de la crise immobilière, les investissements énergétiques lors de la chute des prix du pétrole et l’achat de parts fractionnaires dans des équipes sportives professionnelles.

- La société est connue pour son implication dans les Participations de GP, avec une participation dans plus de 60 sociétés de private equity, de crédit privé et d’immobilier privé dans le monde entier.

- Les clients sont impressionnés par le processus de diligence raisonnable approfondi de la société, qui implique l’examen de plus de 1 500 opportunités chaque année et la sélection uniquement des meilleurs et des plus opportuns investissements.

Détails spécifiques :

- Les opportunités d’investissement de Cass Investments couvrent diverses industries et conditions de marché, démontrant leur expertise dans l’identification de projets rentables.

- Les Participations de GP impliquent la détention d’une part dans des sociétés de private equity, de crédit ou d’immobilier privé, offrant aux clients une exposition à ces secteurs.

- Le processus de diligence raisonnable garantit que seules les opportunités d’investissement de premier plan sont choisies, offrant aux clients une sélection de choix.

Étape 36: Devenir Client et Rejoindre le Conseil d’Administration de Cass

Description :

Cette étape explique comment le locuteur est devenu client de Cass Investments et comment son partenaire du family office a rejoint le conseil d’administration de Cass.

Mise en œuvre :

- Après avoir été impressionné par l’approche de Cass Investments, le locuteur a décidé de devenir client.

- Le partenaire du family office du locuteur, AJ Gupta, a rejoint le conseil d’administration de Cass.

Détails spécifiques :

- Devenir client de Cass Investments a permis au locuteur de bénéficier des idées et des opportunités d’investissement de la société.

- La participation d’AJ Gupta au conseil d’administration de Cass indique un niveau d’engagement plus profond avec la société.

Étape 37: Approche d’Investissement de Cass Investments

Description :

Cette étape met en lumière la méthode de Cass Investments pour passer en revue de nombreuses opportunités et ne sélectionner que les meilleurs investissements.

Mise en œuvre :

- Cass Investments passe en revue plus de 1 500 opportunités par an.

- Malgré le grand nombre d’opportunités, ils choisissent d’investir dans seulement quelques-unes des meilleures options et les plus opportunes.

Détails spécifiques :

- L’engagement de Cass Investments dans l’évaluation minutieuse des opportunités garantit que les clients sont exposés à des investissements de haute qualité.

- L’expertise de la société réside dans l’identification des opportunités d’investissement les plus prometteuses parmi un large choix.

Étape 38: Motivation pour Écrire le Livre

Description :

Cette étape discute de la motivation derrière l’écriture du livre, y compris l’évolution du paysage financier en 2022.

Mise en œuvre :

- Le monde connaissait d’importants changements en 2022, notamment la fin des taux d’intérêt à zéro, une inflation persistante et des facteurs géopolitiques.

- Le locuteur a contacté des experts financiers de son réseau pour recueillir des idées et des perspectives.

Détails spécifiques :

- L’augmentation des taux d’intérêt a présenté des opportunités dans les sociétés de crédit privé, ce qui a profité à ceux qui détenaient des Participations de GP dans de telles sociétés.

- Le livre vise à partager des idées importantes et des stratégies de vétérans de l’investissement chevronnés.

- Le locuteur et Christopher ont décidé d’écrire le livre pour donner aux lecteurs les connaissances et les stratégies précieuses de leur réseau d’experts.

Étape 39: Accès Unique aux Esprits de l’Investissement Alternatif

Description :

Cette

étape met l’accent sur l’accès unique des auteurs à des esprits réussis dans le domaine de l’investissement alternatif.

Mise en œuvre :

- Les auteurs ont accès à des figures influentes dans les investissements alternatifs, telles que Barry Sternlicht, fondateur de Starwood Capital.

- Barry Sternlicht a construit un empire immobilier mondial avec plus de 15 milliards de dollars d’actifs sous gestion.

Détails spécifiques :

- L’accès à des personnes comme Barry Sternlicht fournit aux auteurs des idées et des perspectives précieuses à partager dans le livre.

- Ces experts ont atteint un succès significatif dans leurs domaines respectifs, rendant leurs connaissances très précieuses.

Étape 40: Motivation derrière l’Écriture du Livre

Description :

Cette étape explore les raisons d’écrire le livre, y compris la nécessité de diffuser des connaissances sur les investissements alternatifs.

Mise en œuvre :

- L’évolution du paysage financier en 2022, caractérisée par la fin des taux d’intérêt à zéro, l’inflation, les problèmes de chaîne d’approvisionnement et les facteurs géopolitiques, a incité les auteurs à écrire le livre.

- Les auteurs ont réalisé qu’il y avait un manque général de sensibilisation parmi les personnes fortunées et leurs conseillers concernant l’étendue et la profondeur des investissements alternatifs possibles.

- De nombreuses personnes et leurs conseillers ont tendance à voir un ensemble limité d’opportunités d’investissement, souvent présélectionnées par la maison mère du conseiller.

- Les auteurs voulaient doter à la fois les investisseurs et les conseillers de connaissances, d’outils et d’opportunités utilisés par les investisseurs à succès dans le monde entier.

Détails spécifiques :

- Les conversations avec des experts comme Barry Sternlicht et Christopher Low ont souligné l’importance de la connaissance et de son application pratique dans le monde des investissements.

- Le livre vise à combler le fossé de sensibilisation et à fournir une perspective plus large sur les investissements alternatifs pour autonomiser les lecteurs.

Étape 41: Structure du Livre et Aperçu

Description :

Cette étape décrit la structure du livre et donne un aperçu de ses deux parties.

Mise en œuvre :

- Le livre est divisé en deux parties.

- La Partie Un est composée de chapitres consacrés à des stratégies ou catégories d’investissement alternatives spécifiques, mettant l’accent sur sept opportunités uniques et non corrélées.

- La Partie Deux propose des entretiens avec des gestionnaires d’actifs experts qui gèrent collectivement plus de cinq cents milliards de dollars, partageant leurs idées, techniques, principes et stratégies.

- Chaque chapitre de la Partie Un couvre une stratégie d’investissement distincte, y compris les Participations de GP et la propriété d’équipes sportives professionnelles.

- Le livre est écrit d’une voix unifiée tout au long, représentant les deux auteurs, assurant ainsi cohérence et clarté.

Détails spécifiques :

- La Partie Un plonge dans les détails de chaque stratégie d’investissement, offrant aux lecteurs une compréhension complète de ces opportunités.

- Les gestionnaires d’actifs experts de la Partie Deux partagent leurs perspectives et leurs approches personnelles de l’investissement, offrant des insights précieux aux lecteurs.

- Le livre vise à fournir une éducation complète sur les investissements alternatifs.

Étape 42: Introduction au Contenu du Livre

Description :

Cette étape donne un aperçu du contenu du livre, en mettant l’accent sur sa structure et les sujets traités.

Mise en œuvre :

- Le livre est divisé en deux parties principales : Partie Un et Partie Deux.

- La Partie Un se concentre sur des stratégies d’investissement alternatives spécifiques, mettant en lumière sept opportunités uniques et non corrélées.

- La Partie Deux propose des entretiens avec des gestionnaires d’actifs experts qui gèrent collectivement plus de cinq cents milliards de dollars.

- Les auteurs ont écrit le livre d’une voix unifiée pour maintenir la cohérence et la clarté.

Détails spécifiques :

- La Partie Un plonge dans les détails de chaque stratégie d’investissement, offrant aux lecteurs des insights complets sur différentes opportunités.

- Les gestionnaires d’actifs experts de la Partie Deux partagent leurs expériences personnelles, leurs techniques et leurs principes, enrichissant ainsi la compréhension des lecteurs des stratégies d’investissement.

Étape 43: Partie Un: Stratégies d’Investissement Alternatives

Description :

Cette étape présente la Partie Un du livre, qui se concentre sur des stratégies d’investissement alternatives spécifiques.

Mise en œuvre :

- La Partie Un est constituée de chapitres dédiés à des stratégies d’investissement alternatives individuelles ou catégories.

- Ces stratégies sont sélectionnées pour leur capacité à générer des rendements extraordinaires sur des périodes prolongées.

- Chaque stratégie représente une opportunité d’investissement entièrement non corrélée, offrant aux lecteurs des options diverses.

Détails spécifiques :

- La Partie Un sert de guide éducatif pour différentes opportunités d’investissement au-delà des actifs traditionnels.

- Les stratégies choisies sont connues pour leur succès historique et leurs caractéristiques uniques.

- Le livre vise à autonomiser les lecteurs en présentant une gamme de choix d’investissement.

Étape 44: Partie Un: Participations de GP

Description :

Cette étape plonge dans les spécificités de la première stratégie couverte dans la Partie Un : les Participations de GP.

Mise en œuvre :

- Les Participations de GP sont présentées comme une stratégie d’investissement significative.

- Le chapitre sur les Participations de GP fournit des informations approfondies sur cette opportunité particulière.

- Les lecteurs comprendront pourquoi les Participations de GP ont attiré des dizaines de milliards de dollars d’investissements avisés.

Détails spécifiques :

- Les Participations de GP sont explorées en détail pour aider les lecteurs à comprendre l’attrait de la stratégie.

- Le chapitre vise à éduquer les lecteurs sur la puissance et le potentiel des Participations de GP dans le paysage d’investissement.

COMPREHENSIVE CONTENT

Introduction

Je suis ravi de partager avec toi le premier chapitre audio de mon prochain livre, “Le Graal de l’Investissement”, qui sera disponible en librairie le 13 février. Ce livre est le troisième et dernier de ma trilogie de best-sellers sur le sujet des finances personnelles. Et peut-être le plus excitant. Voici pourquoi :

L’Opportunité

Depuis des décennies, les plus grandes institutions et les ultra-riches génèrent des rendements extraordinaires grâce aux investissements alternatifs. Des investissements comme le capital-investissement, l’immobilier privé, le capital-risque et le crédit privé. Mais la plupart des gens ne sont pas au courant de ces opportunités ou manquent de l’accès qu’ils méritent.

À Quoi S’Attendre

Dans ce livre, je me suis entretenu avec 13 des gestionnaires d’actifs les plus réussis de l’histoire, gérant collectivement plus de la moitié d’un billion de dollars. Beaucoup d’entre eux ont généré plus de 20% de rendement composé pendant des décennies. Nous explorons de nombreuses stratégies d’investissement alternatives, comment y accéder, et les principes fondamentaux qui ont créé leur succès extraordinaire.

Précommandez et Recevez un Cadeau Spécial

Donc, précommande ton exemplaire aujourd’hui chez ton libraire en ligne préféré. Et j’ai un cadeau spécial pour ceux qui précommandent le livre maintenant. Rendez-vous sur le Saint-Graal de investing.com, entrez votre preuve d’achat, et vous recevrez un accès gratuit à ma série vidéo en sept parties sur la Maîtrise des Affaires.

À la Recherche du Saint-Graal

Au cours des 10 dernières années, j’ai eu le privilège de publier deux best-sellers du New York Times sur le sujet des finances personnelles : “Money Master the Game” et “Unshakeable.” Ils ont réussi non pas parce que je suis le plus grand expert dans le domaine, mais parce que j’ai une chose importante : l’accès.

L’Accès aux Esprits Financiers

Plus de quatre décennies de travail en tant que stratège de vie et d’affaires m’ont valu un accès personnel à bon nombre des esprits financiers les plus brillants du monde. Beaucoup d’entre eux se trouvent également être des fans de mon travail, d’Alan Greenspan à Ray Dalio, en passant par feu Jack Bogle, Paul Tudor Jones, et bien d’autres. J’ai eu le plaisir de m’asseoir avec ces Titans de l’investissement pour extraire les outils, les tactiques et la mentalité que quiconque, à n’importe quel stade de sa vie, peut et devrait appliquer dans sa quête de Liberté Financière.

La Crise Financière de 2008

Leur générosité en temps et en principes m’a aidé à former un trio de manuels financiers, et je vous encourage vraiment à lire les autres si vous ne l’avez pas déjà fait. J’ai commencé ma plongée profonde dans la maîtrise de l’argent après la crise financière de 2008, lorsque l’économie mondiale était au bord de l’effondrement en raison du Comportement Imprudent et de la cupidité de quelques-uns. Personne n’a échappé à la douleur économique, moi y compris. Mon téléphone sonnait à tout va alors que j’essayais de coacher des amis et des membres de ma famille à travers des pertes d’emploi, des pertes de logement, des plans de retraite anéantis.

Passer à l’Action

Et tous mes clients étaient touchés, des coiffeurs aux milliardaires. La tempête a traversé la vie de chacun avec des degrés divers de Dévastation. Jamais victime des circonstances, j’ai pensé que je devais faire quelque chose. J’ai donc décidé de passer à l’action immédiate pour devenir en quelque sorte partie de la solution.

La Question Importante

Ainsi, j’ai commencé avec une bonne dose de cynisme et j’ai entrepris de répondre à ce que je pense être l’une des questions les plus importantes pour une société financièrement analphabète : Le jeu est-il encore gagnable dans le monde post-crise financière ? L’investisseur moyen pourrait-il gagner le jeu de l’investissement ? La personne moyenne pourrait-elle devenir financièrement libre même si elle ne vend jamais une entreprise, n’hérite pas d’un pécule ou ne gratte pas un billet de loterie gagnant ?

Un Oui Catégorique

Eh bien, je dois te dire, après avoir interviewé plus de 50 des esprits financiers les plus brillants du monde et avoir réduit des centaines d’heures d’enregistrements d’entretiens, la réponse à cette question a été un oui catégorique. Bien que les Titans que j’ai interviewés aient des approches très différentes de l’investissement, ils étaient tous d’accord sur certaines lois immuables et des étapes que les investisseurs doivent prendre et éviter pour gagner le jeu.

Quatre Principes Communs

Bien qu’il y en ait beaucoup, les quatre principes les plus communs parmi ces grands étaient les suivants :

- Ne Pas Perdre d’Argent : Ça semble évident, n’est-ce pas ? Parce que la règle numéro un de l’investissement de Warren Buffett est de ne pas perdre d’argent, la règle numéro deux est de voir la règle numéro un. Tu vois, la plupart des gens ne réalisent pas que s’ils perdent 50% sur un mauvais investissement, ils doivent réaliser un rendement de 100% juste pour revenir à la case départ. Une chose que presque tous les investisseurs réussis ont en commun, c’est qu’ils savent qu’ils vont effectivement perdre parfois. Ils auront tort. Oui, même Buffett. Pour atténuer cela, ils ne vont jamais trop loin et ne risquent pas trop sur un seul investissement.

- Allocation d’Actifs : Le principe fondamental de l’allocation d’actifs, c’est-à-dire répart

ir tes actifs entre différents types d’investissements avec des ratios risque-rendement variables. Je me souviens quand j’ai rencontré feu David Swinson, l’homme qui a pris la relève de l’endowment de Yale vieille de 100 ans. Il leur a fallu cent ans pour faire croître leur endowment à un milliard de dollars, et David l’a porté à 31 milliards en trois décennies. Il m’a expliqué que ton allocation d’actifs représente 90% de tes rendements en investissement. Comme tu le découvriras, les ultra-riches et les plus grands investisseurs institutionnels ont une approche de l’allocation d’actifs radicalement différente de celle de l’investisseur moyen, et c’est l’un des grands avantages que tu vas tirer de ce livre.

- Risque-Rendement Asymétrique : Dans la mesure du possible, tu dois rechercher des opportunités avec ce qu’on appelle un risque-rendement asymétrique. En termes simples, ces investisseurs recherchent des investissements où le…

Risque-Rendement Asymétrique

…potentiel de récompense dépasse largement le risque de perte. Par exemple, mon bon ami, l’un des plus grands investisseurs de tous les temps, Paul Tudor Jones, ne cherche à placer des transactions que s’il croit avoir un ratio risque-rendement de cinq pour un. Qu’est-ce que ça veut dire ? Il risquera un dollar s’il croit pouvoir en gagner cinq. De cette façon, il peut se tromper plus de fois qu’il a raison et réussir quand même.

Principe Quatre : Diversification

Le quatrième et dernier principe est le principe de la diversification. Ce n’est certainement pas nouveau, mais tu veux posséder une grande variété de types d’investissements, des actions aux obligations en passant par l’immobilier et le capital-investissement, le crédit privé, etc., à travers différentes classes d’actifs, différentes géographies, différents horizons temporels.

Je suppose que si tu écoutes ce livre, tu n’es pas l’investisseur moyen. Toi ou tes clients avez probablement accumulé une base financière suffisante pour aller au-delà de ces principes de base et ajouter un peu de carburant supplémentaire à ton feu d’investissement. Comme tu l’entendras dans les heures à venir, les investissements alternatifs ont généré des rendements hors norme pour les investisseurs les plus astucieux du monde.

Exemple d’Investissements Alternatifs

Laisse-moi te donner un exemple. Entre 1986 et 2022, le capital-investissement dans son ensemble a surperformé le S&P 500 de plus de cinq points de pourcentage annuellement. En d’autres termes, le S&P a rapporté 9,2% pendant cette période, et le capital-investissement a fait 14,28% par an. C’est un rendement 50% plus élevé chaque année, composé.

Le crédit privé et les alternatives aux obligations ont généré deux à trois fois le rendement en revenu des obligations traditionnelles. Il est indéniable que les investisseurs avertis utilisent des investissements alternatifs de haute qualité comme moteur pour une plus grande diversification et une croissance accélérée. C’est ce que font les Titans de la Finance avec leur propre capital personnel. Je le sais parce qu’ils me l’ont dit au fil des décennies.

Interviewer les Titans

J’ai entretenu des relations continues avec ces maîtres de l’univers financier, et pour ce livre, j’ai décidé d’interviewer une douzaine de boulangers – 13 des gestionnaires d’investissements alternatifs les plus réussis qui ont généré des rendements composés extraordinaires rarement vus par le grand public. Ces rendements sont de 20% ou plus composés pendant des décennies année après année.

Qui fait ça ? Des gens comme Robert F. Smith, le fondateur de Vista Equity Partners. Smith est considéré comme l’investisseur en logiciels d’entreprise le plus réussi de tous les temps. Il gère plus de cent milliards de dollars et génère des rendements exceptionnels par rapport à ses pairs. Au cours des 22 dernières années, le portefeuille de Vista comprend plus de 80 entreprises avec 990 000 employés, générant plus de 25 milliards de dollars par an de chiffre d’affaires.

Et que dire de Bill Ford, un pionnier dans le monde du capital-investissement ? Ford a fait passer les actifs sous gestion de General Atlantic de 12 milliards à plus de 80 milliards de dollars et a étendu sa présence mondiale. Au cours de son histoire, General Atlantic a investi plus de 55 milliards de dollars dans plus de 500 entreprises dans les technologies, les services financiers, les soins de santé et les sciences de la vie.

Ensuite, il y a Venod Khosla, une légende, le fondateur de Khosla Ventures. Le non Khosla est un capital-risqueur. Ses investissements dans des entreprises technologiques disruptives ont propulsé un immigrant sans moyens en un self-made milliardaire. Il est célèbre pour avoir transformé un investissement de 4 millions de dollars dans Juniper Networks en un retour sur investissement de 7 milliards de dollars pour ses investisseurs.

Et puis il y a Michael B. Kim, le parrain du capital-investissement asiatique. Kim a créé la plus grande société de capital-investissement indépendante en Asie avec un focus sur la Chine, le Japon et la Corée. Son succès étonnant pour les investisseurs l’a également fait devenir l’homme le plus riche de Corée du Sud.

Les Titans de la Finance

…de Craft Ventures, le co-animateur du podcast All-In, et un membre fondateur de la Mafia PayPal avec Elon Musk et Peter Thiel. Sachs a investi dans plus de 20 licornes, des entreprises qui ont commencé de rien et sont devenues des entreprises valant un milliard de dollars ou plus. Ces entreprises comprenaient Airbnb, Eventbrite, Facebook, House Lift, Paler, Postmates, Slack, SpaceX, Twitter et Uber.

Donc, voilà les Maîtres de l’Univers de la Finance, et tu vas en apprendre de bien plus encore. Ce ne sont que des exemples. Ces personnes jouent au jeu de l’argent au plus haut niveau possible, mais elles jouent avec un avantage.

L’Avantage : Accès et Réseaux

Quel est l’avantage ? L’accès. Leur statut et leurs réseaux professionnels leur offrent un accès extraordinaire à des investissements uniques auxquels, franchement, 99,9 % des gens n’auront généralement pas accès de leur vivant. Peut-être encore plus convaincant, ils ont tendance à bien se comporter en temps de vaches maigres comme en temps de vaches grasses.

Prospérer en Période de Crise

Ces investisseurs ont montré maintes et maintes fois qu’ils ne sont pas immunisés contre les hauts et les bas de l’économie, mais qu’ils savent prospérer, non pas seulement survivre, pendant les périodes de crise. Au lieu de se contenter d’attendre que la tempête passe, ils vont faire des achats lorsque les prix sont bas. Pour eux, une tempête est une opportunité.

Gagner de l’Argent dans Toutes les Conditions

C’est une chose de gagner de l’argent lorsque les marchés montent ; n’importe qui peut le faire. Une marée montante soulève tous les bateaux. Mais générer des rendements lorsque les marchés sont extrêmement agités ou effrayants, voilà ce qui distingue les bons des grands.

Ray Dalio : Le Gérant de Fonds Macro

L’un des joueurs de Hall of Fame dans le jeu de l’argent intelligent est mon cher ami, Ray Dalio. Ray est le Tom Brady des gérants de fonds macro, le GOAT. Pour ceux qui ne le connaissent pas, Ray est le fondateur de Bridgewater, le plus grand fonds spéculatif du monde avec 196 milliards de dollars sous gestion. Il a un palmarès impressionnant tant en temps de prospérité qu’en temps de crise.

Prédire la Grande Récession

Il a été l’un des premiers à prédire la Grande Récession et à en profiter en 2008. Alors que le marché s’effondrait de 37 %, Bridgewater a résisté à la tendance et a donné aux investisseurs un gain de 99,4 % cette année-là. Leur fonds Pure Alpha a réalisé en moyenne plus de 11 % par an depuis sa création en 1991, contre environ 7 % pour le S&P 500.

Fonds de Couverture Recherché

Donc, inutile de dire que lorsque vous battez régulièrement le marché par de larges marges pendant plus de 30 ans, vous devenez l’un des fonds de couverture les plus recherchés pour les plus riches du monde. Des fonds souverains des pays les plus riches de la Terre aux plus…Fonds souverains des pays les plus riches de la Terre aux plus…

Le principe le plus important de Ray Dalio

Dans certaines de nos premières conversations, il y a à peine une décennie, Ray Dalio m’a enseigné ce qu’il considère comme le principe le plus important de l’investissement réussi. Et lorsque Ray Dalio vous dit que c’est le principe le plus important, vous écoutez. C’est un principe de diversification conçu pour maximiser vos récompenses et minimiser vos risques. Un principe qui a guidé non seulement ses investissements, mais aussi ma propre stratégie d’investissement personnelle et, plus important encore, a inspiré à la fois le titre et le contenu de ce troisième et dernier livre de ma trilogie financière.

Le Saint Graal de l’investissement

C’est ce que Ray appelle le Saint Graal de l’investissement, une stratégie simple mais profonde qui est rarement mise en pratique. Je vais vous expliquer comment cela fonctionne, mais d’abord, il est important de comprendre que la plupart des portefeuilles traditionnels espèrent réduire les risques et maximiser le potentiel de hausse grâce au principe fondamental de la diversification. Nous le savons tous : ne pas mettre tous vos œufs dans le même panier. Mais malheureusement, cela ne se passe pas toujours comme prévu.

Corrélation dans les investissements

C’est parce que beaucoup des investissements traditionnels d’aujourd’hui sont ce qu’on appelle corrélés, ce qui signifie simplement qu’ils montent ou descendent ensemble. La corrélation mesure à quel point les investissements bougent ensemble dans la même direction. Une corrélation positive signifie qu’ils bougent de concert, tandis qu’une corrélation négative signifie qu’ils bougent dans des directions opposées. Ensuite, vous avez différents degrés de corrélation, ce qui signifie qu’ils bougent ensemble mais pas de manière totalement synchronisée.

Le Défi de la Diversification Traditionnelle

Permettez-moi de vous donner un exemple : les actions et les obligations sont généralement non corrélées. Lorsque les actions baissent, il est utile que les obligations montent pour vous offrir une certaine protection, et c’est sur cela que la plupart des gens parient dans leur portefeuille. Cependant, les corrélations changent toujours et peuvent souvent réserver des rebondissements inattendus. Par exemple, en 2022, les actions et les obligations ont toutes deux chuté simultanément, donc il n’y avait aucune protection ni diversification. Bien que cela soit quelque peu rare, cela pourrait ne pas être une anomalie à l’avenir.

L’Évolution de la Nature des Corrélations

AQR, l’un des hedge funds algorithmiques les plus réussis au monde, estime que les changements macroéconomiques, tels qu’une inflation plus élevée et l’incertitude, peuvent entraîner une réapparition de la corrélation positive entre actions et obligations des années 1970, 80 et 90. En août 2023, un titre Bloomberg est apparu sur mon écran, indiquant : “Les obligations sont une protection inutile contre les pertes en actions alors que la corrélation augmente.” L’article notait que la corrélation positive entre les obligations du Trésor et les actions est au plus haut depuis 1996.

Corrélations Inattendues

Et ce ne sont pas seulement les actions et les obligations qui ont récemment montré une corrélation positive. Les FPI (Fonds de Placement Immobilier) cotés en bourse, ces entreprises qui possèdent et gèrent des portefeuilles immobiliers, ont tendance à avoir un fort degré de corrélation avec les actions, malgré le fait qu’il s’agisse d’une classe d’actifs différente. Entre 2010 et 2020, les FPI avaient une corrélation positive de 80 % avec le S&P 500. Ainsi, vous ajoutez de l’immobilier à votre portefeuille en pensant que c’est un moyen intelligent de diversifier, mais en fait, si vous le faites via un FPI, vos actions ont plus de chances de danser à l’unisson.

Performance des FPI

Maintenant, pour être juste, les FPI ont très bien performé sur la période de 2010 à 2020, mais…

Le Défi de la Diversification Traditionnelle

Voici le point clé : une fois que les actions ont chuté en 2022, les FPI ont également dégringolé. Ainsi, adieu la sécurisation d’une partie des œufs. De même, la crypto-monnaie, souvent présentée par ses partisans comme de l’or numérique et comme une protection contre la volatilité du marché, a été alignée sur les actions ces dernières années. En fait, en 2022, le Bitcoin a chuté de 65 %, passant d’environ 47 000 $ à près de 16 000 $. La même année, les actions sont entrées en marché baissier et l’inflation s’est installée. Une étude de l’Université de Georgetown a révélé que les actifs cryptographiques suivaient encore plus étroitement le marché pendant les périodes de forte volatilité, comme la pandémie de COVID et l’invasion de l’Ukraine par la Russie. Qui sait comment cela se passera à l’avenir, mais il a certainement échoué en tant que protection.

Le Problème avec la Diversification Traditionnelle

Plus récemment, le problème est qu’aujourd’hui, la plupart des stratégies de diversification traditionnelles tendent à impliquer l’ajout de plus en plus d’investissements positivement corrélés. Certains investisseurs, en connaissance de cause ou non, n’obtiennent pas vraiment de diversification. En termes de protection, ils semblent avoir renoncé à trouver des investissements non corrélés pour aider à gérer de gros écarts. En fait, un titre effrayant est récemment apparu sur mon fil d’actualités : les Américains âgés, ceux qui sont à la retraite ou proches de l’être, renoncent aux obligations pour se protéger et parient la plupart ou la totalité de leur avenir uniquement sur les actions. Eh bien, c’est un sacré pari. Le Wall Street Journal a rapporté que chez Vanguard, “1 % des investisseurs de 85 ans ou plus ont presque tout leur argent en actions, contre seulement 16 % en 2012. Il en va de même pour près d’un quart (25 %) des personnes âgées de 75 à 84 ans.”

Le Saint Graal de l’Investissement

Alors, quel est le Saint Graal de l’investissement ? Selon Dalio, le Saint Graal est un portefeuille de 8 à 12 investissements non corrélés, qui, ensemble, réduiront considérablement le risque sans sacrifier les rendements. Dalio démontre qu’un portefeuille structuré de cette manière peut réduire le risque jusqu’à 80 % tout en maintenant un potentiel de hausse identique ou similaire. Il le dit ainsi : “À partir de mes échecs précédents, je savais que quelle que soit ma confiance dans la réalisation d’un meilleur investissement, je pouvais quand même me tromper, et que la diversification appropriée était la clé pour réduire le risque sans réduire les rendements. Si je pouvais construire un portefeuille rempli de flux de rendement de haute qualité qui étaient correctement diversifiés – des flux qui zigzaguaient de manière à se compenser mutuellement – alors je pourrais offrir aux clients un rendement global du portefeuille beaucoup plus cohérent et fiable que ce qu’ils pourraient obtenir ailleurs.”

Accéder à des investissements non corrélés

Cela semble assez simple, n’est-ce pas? Il y a un gros défi : où pouvons-nous accéder à autant d’investissements non corrélés de haute qualité? Il s’avère que l’accès est la partie délicate, et c’est précisément pourquoi j’ai écrit ce livre, “Le Manuel des Milliardaires.” Depuis que j’ai adopté la philosophie du Saint Graal, j’ai développé un portefeuille d’actions cotées en bourse combiné avec une…

Accéder à des Investissements Alternatifs Uniques

J’ai développé un portefeuille d’actions cotées en bourse combiné avec une grande dose d’investissements alternatifs uniques. Par exemple, je suis un adepte de l’immobilier privé car il offre un revenu stable et des avantages fiscaux comme la dépréciation. Je suis un partisan du capital-investissement, car presque toutes les grandes entreprises privées ont besoin de capitaux pour se développer, et les rendements du capital-investissement ont constamment surpassé ceux des actions. Le crédit privé, lorsqu’il est géré correctement, s’est avéré être une excellente alternative aux obligations, surtout à une époque où les taux grimpent. J’ajoute également un peu de capital-risque ; c’est plus risqué, mais cela repousse toujours les limites de l’innovation et de la perturbation, ce qui résonne avec mon esprit d’entrepreneur.

Devenir un Investisseur Agréé

Comme vous le savez peut-être déjà, une fois que vous atteignez une certaine valeur nette, la SEC vous invite à un club spécial – elle vous considère comme un investisseur agréé lorsque vous atteignez un revenu annuel de 200 000 dollars et une valeur nette d’un million de dollars, sans inclure votre maison. Cela vous donne accès à certains, mais pas à tous les investissements alternatifs. La bonne nouvelle, c’est qu’au moment où j’écris ces lignes, il y a une législation en attente qui permettra à quiconque de passer un test pour devenir agréé, quel que soit votre valeur nette. Plus sur cela plus tard dans le chapitre.

Le Niveau d’Acheteur Qualifié

La SEC vous fait passer à un niveau supérieur appelé acheteur qualifié lorsque vous avez 5 millions de dollars d’investissements totaux. Cela ouvre toute une université d’investissements alternatifs. Mais voici le hic : ce n’est pas parce que vous êtes éligible que vous pouvez entrer. En fait, beaucoup des meilleurs investissements alternatifs sont fermés aux nouveaux investisseurs ou, comme une nouvelle voiture exotique en édition limitée, ils se vendent avant même d’arriver sur le marché.

Le Défi des Investisseurs Individuels

En fait, au début de ma carrière d’investisseur, j’ai connu cette frustration à de nombreuses reprises. La vérité est qu’il semble y avoir simplement trop de demande – en d’autres termes, trop d’argent à la recherche d’un foyer dans les investissements alternatifs. Et qui semble être le premier dans la file d’attente? Eh bien, vous pouvez deviner – les plus grands gestionnaires de fonds dans le monde. Les fonds souverains, les fonds de dotation universitaires, les mega-family offices – font pression et éliminent l’investisseur individuel.

Le Club des Jeunes Branchés

Mon co-auteur, Christopher Zook, a partagé une anecdote amusante du début de sa carrière : “J’ai attendu les faits toute la matinée. Oui, c’était il y a plus de 25 ans, à l’époque des anciens télécopieurs. J’avais reçu un appel la veille me donnant la bonne nouvelle que mes clients et moi-même pourrions investir dans un certain fonds phare de capital-investissement que nous essayions depuis des années, en vain, d’accéder à ce gestionnaire spécifique, car chaque fonds était sursouscrit. Maintenant, le moment était venu de découvrir combien de parts nous allions recevoir. Nous allions enfin entrer dans le club des jeunes branchés.”

La Frustration de l’Allocation Limitée

“Moi et mes clients avons rassemblé environ 5 millions de dollars de notre propre argent pour investir. Eh bien, le télécopieur a commencé à faire ce bruit inimitable et a craché un mince rouleau de papier qui est tombé par terre. Mon cœur a coulé lorsque j’ai lu que notre allocation totale, alias notre allocation, était de 250 000 dollars. C’était comme obtenir une réservation dans la meilleure pizzeria de New York, pour finalement recevoir une seule part à partager avec une table bondée d’amis affamés.”

L’Appétit Croissant pour les Investissements Alternatifs

L’appétit pour les investissements alternatifs dans les domaines du capital-investissement, de l’immobilier privé et du crédit privé semble insatiable. Selon le cabinet de recherche Preqin, en 2006, environ 1 billion de dollars étaient gérés par des gestionnaires de capital-investissement. Aujourd’hui, il y en a plus de…

La Croissance Imparable des Investissements Alternatifs

Cette Grande Migration vers les Alternatives semble imparable car l’argent intelligent est clairement en train de se réallouer : moins d’actions publiques, plus de capital-investissement ; moins de crédit public ou d’obligations, plus de crédit privé ; moins de REITs publics, plus d’immobilier privé. Mes soupçons ont été confirmés par mon cher ami et conseiller, AJ Gupta. AJ est l’ancien stratège en chef des investissements, désormais à la retraite, pour l’un des plus grands cabinets de conseil en investissement indépendants aux États-Unis, avec environ 200 milliards de dollars d’actifs sous gestion. Il a vendu à l’un des plus grands fonds de capital-investissement et dirige maintenant Robins Gupta Holdings, notre family office commun.

Accès aux Investissements Non-Corrélés

Cela semble assez simple, non ? Il y a un gros défi : où pouvons-nous accéder à autant d’investissements non corrélés de haute qualité ? Il s’avère que l’accès est la partie délicate, et c’est précisément pourquoi j’ai écrit ce livre, “Le Manuel des Milliardaires.” Depuis que j’ai adopté la philosophie du Saint Graal, j’ai développé un portefeuille d’actions cotées en bourse combiné avec une…

Accès à des Investissements Alternatifs Uniques

J’ai développé un portefeuille d’actions cotées en bourse combiné avec une grande dose d’investissements alternatifs uniques. Par exemple, je suis un adepte de l’immobilier privé car il offre un revenu stable et des avantages fiscaux comme la dépréciation. Je suis un partisan du capital-investissement, car presque toutes les grandes entreprises privées ont besoin de capitaux pour se développer, et les rendements du capital-investissement ont constamment surpassé ceux des actions. Le crédit privé, lorsqu’il est géré correctement, s’est avéré être une excellente alternative aux obligations, surtout à une époque où les taux grimpent. J’ajoute également un peu de capital-risque ; c’est plus risqué, mais cela repousse toujours les limites de l’innovation et de la perturbation, ce qui résonne avec mon esprit d’entrepreneur.

Devenir un Investisseur Agréé

Comme vous le savez peut-être déjà, une fois que vous atteignez une certaine valeur nette, la SEC vous invite à un club spécial – elle vous considère comme un investisseur agréé lorsque vous atteignez un revenu annuel de 200 000 dollars et une valeur nette d’un million de dollars, sans inclure votre maison. Cela vous donne accès à certains, mais pas à tous les investissements alternatifs. La bonne nouvelle, c’est qu’au moment où j’écris ces lignes, il y a une législation en attente qui permettra à quiconque de passer un test pour devenir agréé, quel que soit votre valeur nette. Plus sur cela plus tard dans le chapitre.

Le Niveau d’Acheteur Qualifié

La SEC vous fait passer à un niveau supérieur appelé acheteur qualifié lorsque vous avez 5 millions de dollars d’investissements totaux. Cela ouvre toute une université d’investissements alternatifs. Mais voici le hic : ce n’est pas parce que vous êtes éligible que vous pouvez entrer. En fait, beaucoup des meilleurs investissements alternatifs sont fermés aux nouveaux investisseurs ou, comme une nouvelle voiture exotique en édition limitée, ils se vendent avant même d’arriver sur le marché.

Le Défi des Investisseurs Individuels

En fait, au début de ma carrière d’investisseur, j’ai connu cette frustration à de nombreuses reprises. La vérité est qu’il semble y avoir simplement trop de demande – en d’autres termes, trop d’argent à la recherche d’un foyer dans les investissements alternatifs. Et qui semble être le premier dans la file d’attente? Eh bien, vous pouvez deviner – les plus grands gestionnaires de fonds dans le monde. Les fonds souverains, les fonds de dotation universitaires, les mega-family offices – font pression et éliminent l’investisseur individuel.

Le Club des Jeunes Branchés

Mon co-auteur, Christopher Zook, a partagé une anecdote amusante du début de sa carrière : “J’ai attendu les faits toute la matinée. Oui, c’était il y a plus de 25 ans, à l’époque des anciens télécopieurs. J’avais reçu un appel la veille me donnant la bonne nouvelle que mes clients et moi-même pourrions investir dans un certain fonds phare de capital-investissement que nous essayions depuis des années, en vain, d’accéder à ce gestionnaire spécifique, car chaque fonds était sursouscrit. Maintenant, le moment était venu de découvrir combien de parts nous allions recevoir. Nous allions enfin entrer dans le club des jeunes branchés.”

La Frustration de l’Allocation Limitée

“Moi et mes clients avons rassemblé environ 5 millions de dollars de notre propre argent pour investir. Eh bien, le télécopieur a commencé à faire ce bruit inimitable et a craché un mince rouleau de papier qui est tombé par terre. Mon cœur a coulé lorsque j’ai lu que notre allocation totale, alias notre allocation, était de 250 000 dollars. C’était comme obtenir une réservation dans la meilleure pizzeria de New York, pour finalement recevoir une seule part à partager avec une table bondée d’amis affamés.”

L’Appétit Croissant pour les Investissements Alternatifs

L’appétit pour les investissements alternatifs dans les domaines du capital-investissement, de l’immobilier privé et du crédit privé semble insatiable. Selon le cabinet de recherche Preqin, en 2006, environ 1 billion de dollars étaient gérés par des gestionnaires de capital-investissement. Aujourd’hui, il y en a plus de…

La Croissance Imparable des Investissements Alternatifs

Cette Grande Migration vers les Alternatives semble imparable car l’argent intelligent est clairement en train de se réallouer : moins d’actions publiques, plus de capital-investissement ; moins de crédit public ou d’obligations, plus de crédit privé ; moins de REITs publics, plus d’immobilier privé. Mes soupçons ont été confirmés par mon cher ami et conseiller, AJ Gupta. AJ est l’ancien stratège en chef des investissements, désormais à la retraite, pour l’un des plus grands cabinets de conseil en investissement indépendants aux États-Unis, avec environ 200 milliards de dollars d’actifs sous gestion. Il a vendu à l’un des plus grands fonds de capital-investissement et dirige maintenant Robins Gupta Holdings, notre family office commun.Un jour, AJ m’a remis un rapport de KKR, l’une des plus grandes sociétés de capital-investissement au monde. Ils avaient récemment mené une enquête dans laquelle les family offices, les fondations et les caisses de retraite les plus riches du monde avaient toutes dévoilé une partie de leurs actifs. J’ai été vraiment surpris par la volonté des participants à l’enquête de partager leur allocation d’actifs actuelle. Il convient de rappeler que notre allocation d’actifs, c’est-à-dire la proportion dans laquelle nous choisissons d’investir dans différentes catégories d’actifs, est le principal moteur de notre succès en matière d’investissement. C’est une vérité universelle parmi tous les investisseurs que j’ai interviewés au cours des deux dernières décennies.

Transition vers les alternatives

Alors que je parcourais le rapport de KKR, voici la statistique la plus choquante que j’ai vue : les familles ultra-haut de gamme, celles avec 30 millions de dollars et plus, ont près de 46 % de leurs actifs dans des investissements alternatifs, avec seulement 29 % dans des actions cotées en bourse. Vous pouvez voir ce graphique dans le PDF inclus dans ce programme intitulé “Investissements alternatifs en pourcentage de l’allocation totale des actifs.” Les investissements alternatifs étaient autrefois une sorte d’accompagnement dans un portefeuille ; maintenant, ils ressemblent plus à la viande et aux pommes de terre pour les riches.

Allocation au capital-investissement

De l’argent détenu par ces groupes dans des alternatives, plus de la moitié (52 %) était investie dans le capital-investissement, avec un équilibre presque également réparti entre l’immobilier privé (25 %) et les fonds spéculatifs (23 %).

Performance du capital-investissement par rapport aux actions cotées en bourse

Maintenant, pourquoi ce changement profond vers les alternatives ? Eh bien, ces signes ne nécessitent pas beaucoup d’interprétation. Au niveau mondial, le capital-investissement, écoutez-moi bien, a surpassé les marchés publics pendant 35 des 35 dernières années, entre 1986 et 2020. C’est extraordinaire. Si vous voulez placer votre argent quelque part, quelque chose qui vaut la peine d’être examiné dans le PDF inclus dans ce programme, vous trouverez un graphique intitulé “Performance du capital-investissement par rapport aux actions cotées en bourse.” Comme vous pouvez le voir dans ce graphique, en tant que classe d’actifs entière, le capital-investissement a produit des rendements annuels moyens de 14,28 % par an sur la période de 36 ans se terminant en 2022. À titre de comparaison, les actions publiques du S&P 500 ont produit seulement 9,24 % par an. C’est plus de cinq points de pourcentage supplémentaires chaque année composés. Cela se traduit par une croissance composée hors de contrôle.

Croissance des investissements en perspective

Pour mettre cela en perspective, entre 1986 et 2022, si vous aviez hypothétiquement investi un million de dollars dans le S&P 500, il serait passé à 26 310 000 dollars. Pas mal du tout. Mais si vous aviez pris le même million de dollars et l’aviez investi dans le capital-investissement, il serait passé à 139 640 000 dollars. Avec le capital-investissement, gardez à l’esprit que ces rendements sont la moyenne par industrie du capital-investissement dans son ensemble. Mais de nombreuses entreprises ont réalisé des rendements bien supérieurs à cela. Comme vous pouvez le voir, le capital-investissement performe bien en temps favorable mais a également traversé de nombreuses tempêtes.

Performance soutenue

Les investisseurs innovants et réussis de notre époque. Il est connu pour ses incroyables compétences en gestion des risques et sa capacité à repérer les tendances macroéconomiques. Lors d’une de nos conversations, Paul a partagé une stratégie unique que de nombreux milliardaires et ultra-riches utilisent pour accéder aux investissements alternatifs.

Une stratégie pour accéder au Saint Graal

Cette stratégie consiste à créer ce que Paul appelait des “fonds de fonds”, mais pas dans le sens traditionnel. Au lieu d’investir dans un seul fonds de fonds, qui facture généralement des frais élevés et peut ne pas offrir accès aux meilleures opportunités, Paul suggérait de créer votre propre “fonds de fonds” en investissant directement dans les fonds sous-jacents qui sont généralement réservés aux ultra-riches.

L’idée principale

L’idée principale est d’identifier les fonds d’investissement alternatifs les plus performants et d’y accéder directement. Ces fonds peuvent inclure du capital-investissement, du capital-risque, de l’immobilier privé, et plus encore. En créant votre propre portefeuille de ces fonds de haute qualité, vous pouvez réaliser une diversification et accéder au Saint Graal de l’investissement.

Le portefeuille du Saint Graal